ООО «МИГРАС» - молодая российская компания, миссией которой является разработка и внедрение современных IT решений для компаний нефтегазового сектора.

Разрабатываемые ООО «МИГРАС» программные продукты носят высокотехнологичный характер, представляя собой инновационные цифровые решения для сектора разведки и добычи, которые позволяют:

-

Сократить сроки и стоимость геологоразведочных работ;

-

Повысить качество геологоразведочных работ;

-

Снизить стоимость программного обеспечения;

-

Перейти на российские программные продукты.

Гибкая система настройки цифровых решений, а также их совместимость другими программными продуктами предопределяют возможность и простоту их использования практически на протяжении всего цикла поисков и разработки месторождений.

Наши партнеры

Команда ООО «МИГРАС» включает в себя высоко квалифицированных специалистов как в областях программирования, так и в области геологического изучения и разработки недр. Такое сочетание обеспечивает не только возможность создания цифровых решений, но и глубокое понимание решаемых геологических задач.

Разработка IT-решений для компаний нефтегазового сервиса

Мы развиваемся при поддержке Фонда содействия инновациям fasie.ru

2024 © ООО "Миграс". Все права защищены

Политика конфиденциальности

На сегодняшний день ООО «МИГРАС» предлагает следующие решения:

-

Программный продукт «MIGRaS_PSM» (свидетельство о государственной регистрации программы № 2023610814, внесена в реестр программного обеспечения 13 января 2023 г.) - позволяет оперативно и качественно выполнить миграционные преобразования на удаленном вычислительном центре, без установки программного оборудования и связанных с этим затрат. Программа представляет собой облачный сервис для выполнения временной миграции трехмерных сейсмических данных. Область применения программы — обработка данных сейсморазведки.

-

В процессе регистрации находятся программные решения, позволяющие осуществлять интеллектуальный анализ сейсмических данных. В частности выполнять работы по интерпретационной дообработке, структурной и динамической интерпретации, прогноза коллекторских свойств резервуаров, сопоставимый с ведущими зарубежными аналогами

-

Ведется работа над рядом других программных продуктов, информация о которых будет добавляться. В случае Вашей заинтересованности в приобретении программных решений или иных запросов просим обращаться info@migras.ru

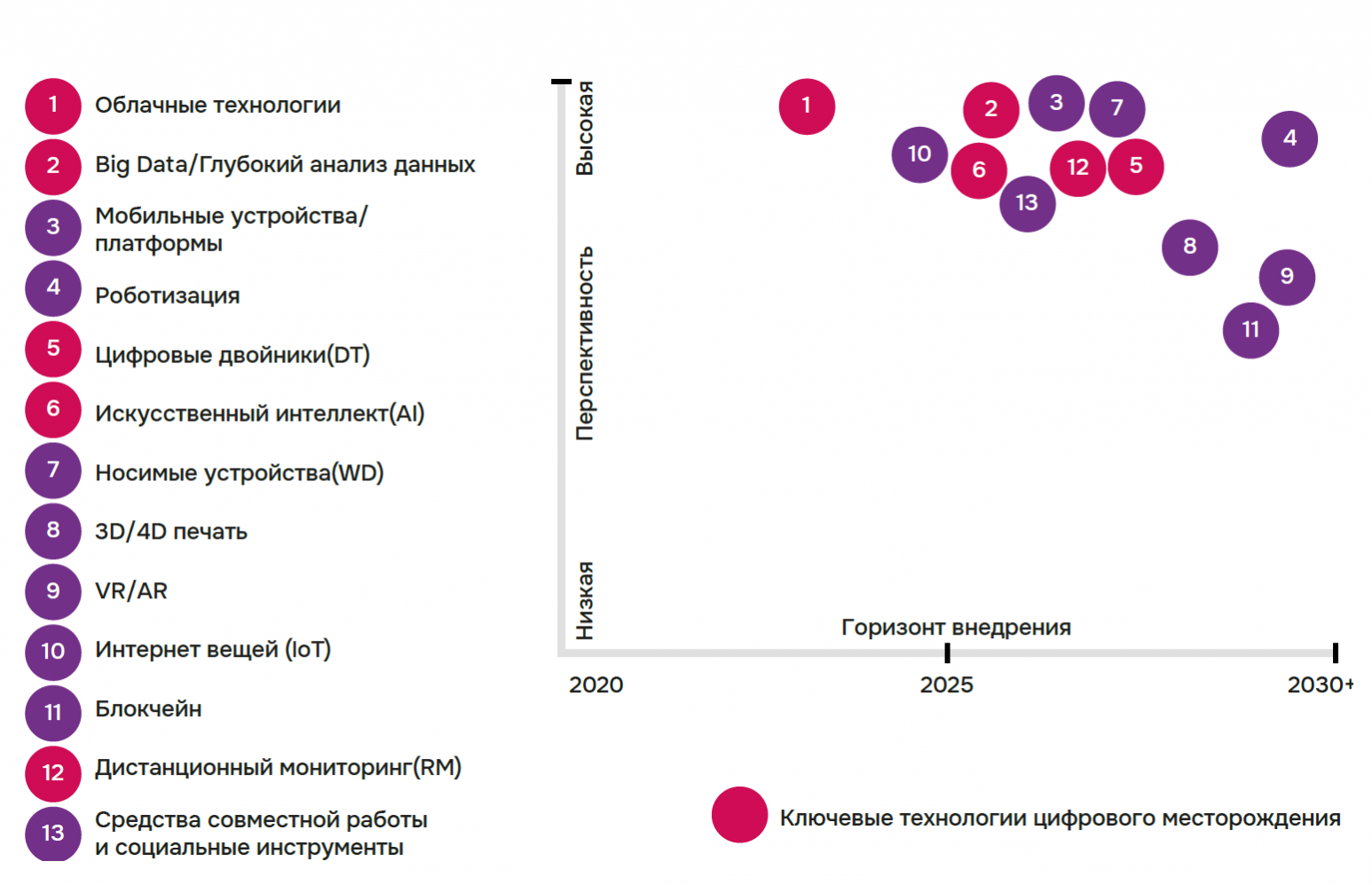

В научных кругах активно обсуждают цифровые инновационные решения в нефтегазовой отрасли, и эта тема активно поддерживается государством.

«Практически все нефтегазовые компании опираются на проект «Цифровая энергетика» в рамках государственной программы «Цифровая экономика».» (1)

«Применение IT-решений позволит повысить коэффициент извлекаемых запасов на 2–7% и при этом сократить операционные затраты на 25%.» (2)

(1) Галушко М., Дедеева С., Иневатова О. Цифровые инновационные решения, как основной инструмент повышения конкурентного преимущества предприятий нефтегазовой отрасли / Экономические науки № 1 (218)

(2) Клубков С., Мосоян М. Цифровая добыча нефти: тюнинг для отрасли / VYGON Consulting. 2020.