ООО "МИГРАС" - молодая российская компания, миссией которой является разработка, внедрение и сопровождение современных IT-решений для компаний нефтегазового сектора, а также оказание информационно-консультационных услуг в данной области.

Разрабатываемые ООО «МИГРАС» программные продукты носят высокотехнологичный характер, представляя собой инновационные цифровые решения для сектора разведки и добычи, которые позволяют:

-

Сократить сроки и стоимость геологоразведочных работ

-

Повысить качество геологоразведочных работ

-

Снизить стоимость программного обеспечения

-

Перейти на российские программные продукты

-

Ответить на актуальные вызовы, стоящие перед недропользователями и сервисными компаниями

Гибкая система настройки цифровых решений, а также их совместимость с другими программными продуктами предопределяют возможность и простоту их использования на протяжении всего цикла поисков и разработки месторождений.

Наши партнеры

Команда ООО «МИГРАС» включает в себя высоко квалифицированных специалистов как в областях программирования, так и в области геологического изучения и разработки недр. Такое сочетание обеспечивает не только возможность создания цифровых решений, но и глубокое понимание решаемых геологических задач.

Разработка и сопровождение IT-решений для компаний нефтегазового сектора

Мы развиваемся при поддержке Фонда содействия инновациям fasie.ru

117105, г. Москва,

вн. тер. г. Муниципальный Округ

Донской, Варшавское шоссе, д. 33

ИНН - 9726000550

2024 © ООО "Миграс". Все права защищены

Политика конфиденциальности

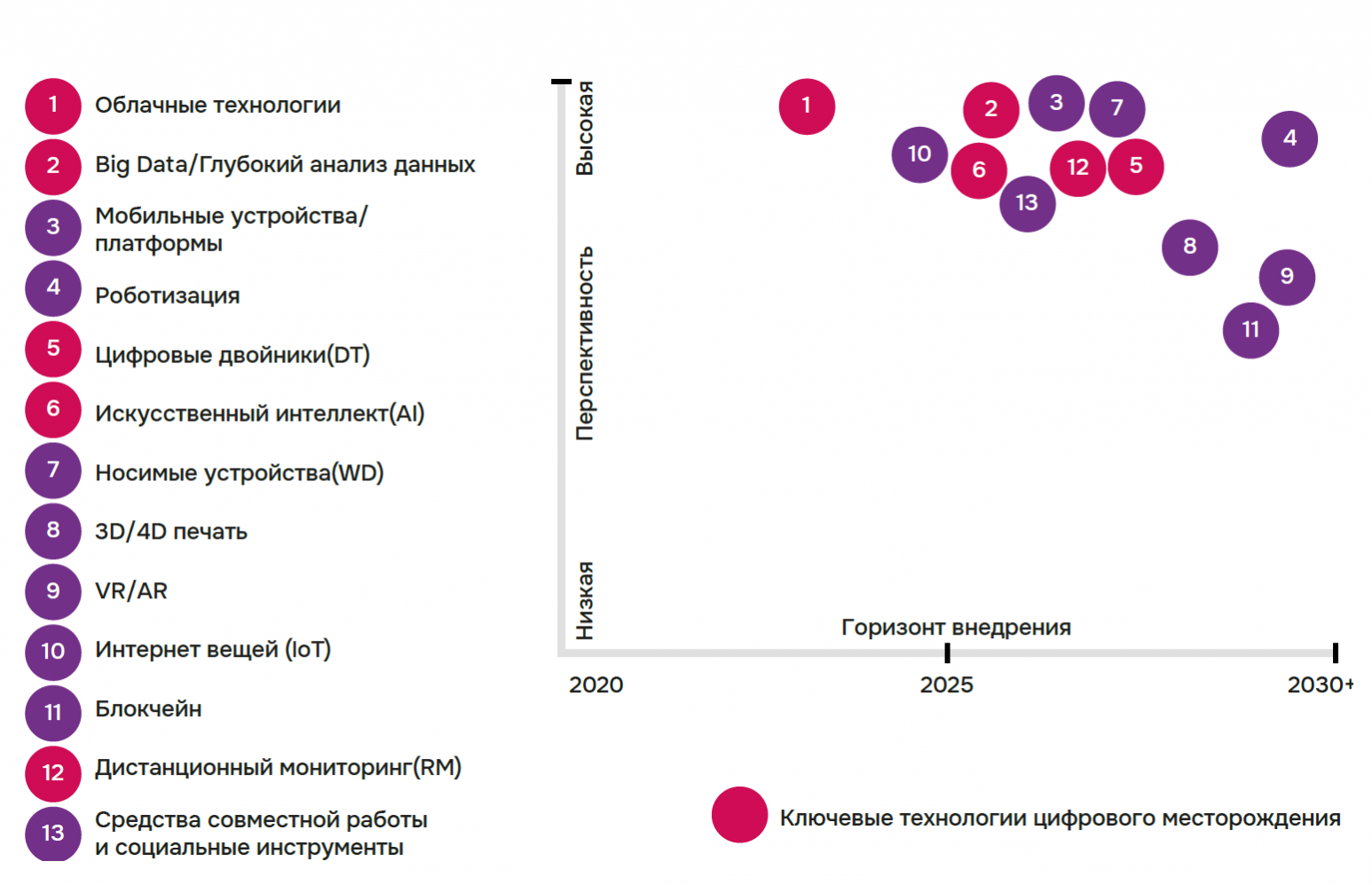

В научных кругах активно обсуждают цифровые инновационные решения в нефтегазовой отрасли, и эта тема активно поддерживается государством.

«Практически все нефтегазовые компании опираются на проект «Цифровая энергетика» в рамках государственной программы «Цифровая экономика».» (1)

«Применение IT-решений позволит повысить коэффициент извлекаемых запасов на 2–7% и при этом сократить операционные затраты на 25%.» (2)

(1) Галушко М., Дедеева С., Иневатова О. Цифровые инновационные решения, как основной инструмент повышения конкурентного преимущества предприятий нефтегазовой отрасли / Экономические науки № 1 (218)

(2) Клубков С., Мосоян М. Цифровая добыча нефти: тюнинг для отрасли / VYGON Consulting. 2020.

Отзывы

Наши заказчики говорят о Нас

«Использование в работе продукта MIGRaaS_PSTM позволило выполнить ряд миграционных преобразований на этапе обработки сейсморазведочных данных без установки дорогостоящего оборудования и его обслужвания. Подобная модель использования сервиса является удобной и практичной»

Геофизик, ведущий специалист сектора обработки

сейсморазведочных данных ЗАО «МиМГО»

Мы являемся участниками Московского инновационного кластера и состоим в реестре высокотехнологичных компаний г. Москвы (про нас)

Мы являемся финалистами программы ГАЗПРОМ НЕФТЬ INDUSTRIX (подробнее)

Наши достижения

«При оказании услуг в области предоставления IT-решений и их сопровождения сотрудники ООО «МИГРАС» показали себя как надежные и высоко квалифицированные специалисты не только в направлении работы с углеводородами, но и в области работы с твердыми полезными ископаемыми.

Мы намерены продолжать работу с данной организацией в этих двух направлениях»

Генеральный директор АО «УК Восток»

«Разработанное ООО «МИГРАС» программное решение* позволило на более качественном уровне выполнять работы по обработке сейсмических данных»

Генеральный директор ООО «ЦЭиРН»

* - по условиям лицензионного соглашения программное решение не может быть опубликовано

Мы являемся аккредитованной IT компанией

Наш проект интеллектуального интерпретационного сопровождения обработки сейсморазведочных данных SeisXpert принял участие в технологическом акселераторе INDUSTRIX 2025.

Он был отобран из более чем 400 конкурсных заявок, и вошел в двадцатку финалистов! По результатам конкурсного отбора так же вошел в тройку проектов, отмеченных специалистами Сбера, и на текущий момент готовится к ОПИ в периметре ПАО ГАЗПРОМ НЕФТЬ (диплом финалиста и тизер-видео)